コロナが終息した途端、物価高騰&インフレと、いまだに売上げや利益を上げづらい状況が続いていますが、こんな時だからこそ、節税することで純利益を増やしてキャッシュ(現金)を1円でも多く残すべきです。

ちなみに、私は「ある節税ノウハウ」を活用して毎年300万円以上の節税を行なっています。

これをほったらかしにしていると、会社に300万円の利益が残ることになるので、約100万円の法人税を払う必要があります。

しかし、「ある節税ノウハウ」を導入すると、この300万円がそのまま現金で入手できるので、社長の所得を増やすことができます。もちろん、この300万円には税金はかかりません。つまり、300万円をそのまま受け取ることができるのです。

ここで冷静に考えてみてください。

あなたは「100万円の法人税を支払う」のと「300万円の現金を受け取る」のはどちらがいいですか? …答えるまでもありませんよね。

このように、節税をするかどうかで400万円もの差が生じるのです。これが「節税」の効果です!

制作者:米満和彦 プロフィール

株式会社ザッツ 代表取締役。2001年4月独立起業。美容室・飲食店を中心とした中小店舗・企業の販促支援を行なっている。

販促ツール・ニュースレター作成・指導の第一人者として、全国で「ニュースレター作成サービス」を展開。200以上の企業が導入している。

主な著書に「ひと味違う販促企画アイデア集」「0円販促を成功させる5つの法則」「不景気でも儲かり続ける店がしていること」「最新版 売れる&儲かる!ニュースレター販促術」「0円販促を実現する法」(以上同文舘出版)他がある。

01 大幅節税が実現!旅費規程のつくり方&運用手取り足取り講座

本映像では、大幅な節税が実現する2つの節税ノウハウを解説します。

消費税を半減させる「簡易課税」と、年間数百万円以上の経費を生み出す「旅費規程」です。

弊社では消費税の計算方式を「簡易課税」にすることで、消費税を半減することに成功しました。

普通の会社では10%の消費税を納めていると思いますが、私の会社では5%程度しか納税していないということです。

今後消費税増税が予想されていますが、私は消費税増税にワクワクしています。仮に消費税が15%に上がった場合、私の会社の納税率は約5%のままなので実質5%分の利益が増えるからです。

(この意味がわからない方は是非映像をご覧ください)

そして、2つ目は「旅費規程」です。

「節税」は大きく分けてお金が出ていく節税とお金が出ていかない節税の2種類があります。

「お金が出ていく節税」の代表例としては、車を購入して節税する方法がありますが、この方法は実際に300万円の現金が手元からなくなってしまいます。

一方、「旅費規程」は「お金が出ていかない節税」の代表格で、弊社では「旅費規程」を活用して毎年300万円以上の節税に成功しています。旅費規程を導入してから会社の資金繰りが大幅に改善されたのは言うまでもありません。

この2つの節税ノウハウは、導入することを強くおすすめします!

02 決算直前でも節税できる!誰も知らない!? 5つの裏技・節税ノウハウ

決算間近の会社はそろそろ今期の売上額や利益額も見えてくる頃ではないでしょうか。

そこで「まずい…!」と感じる人も多いのでは?「想像以上に利益が増えている…」と。

利益が増えていることは良いことですが、その分「法人税」の額も増えることになりますからね。

そこで、本映像では「決算直前ギリギリでもできる節税ノウハウ」を映像でお届けします。この映像の中から1~2個の節税を実施するだけで、数十万円(以上)の節税をすることができるはず。

ちなみに、私の会社ではこの映像の中の節税ノウハウを実施することで、2ヶ月間で利益200万円分の節税をすることができました。法人税を30%で計算すると約60万円もの現金が手元に残ることになるわけですから、節税ノウハウは本当に有り難いですね。

決算直前でもあきらめる必要はありません。積極的にチャレンジしましょう!

03 社会保険料を削減する5つの方法

社会保険料の支払いに悩んでいる経営者は多いでしょう。

社会保険料は毎月の給料に連動していますから、給料を下げれば社会保険料は下がります。

しかし、給料を下げると所得が減ってしまいます。だから、「高額の社会保険料を支払うのは仕方ない」とあきらめている方が多いですが、あきらめる必要はありません。

「給料を下げる」以外にも、社会保険料を下げる方法はたくさんあります。

例えば、会社の「手当」を見直す方法があります

「通勤手当」は所得税や住民税には影響しませんが、社会保険料には影響します。

そこで、「通勤手当」の金額を下げる(なくす)ことで社会保険料を削減することができます。

「でも、手当を下げると、社員から不満が出るのでは?」と感じるかもしれませんが、本映像ではその解決方法も解説しています。

5つの社会保険料削減ノウハウに積極的にチャレンジしてください!

04 節税で「純利益」を増やす方法~社長と奥さんの給料の決め方~

社長の給料を決める際に「何を基準に決めればいいのだろう?」と悩んだことはありませんか?

社長の給料を増やせば当然所得は増えますが、その分社会保険料や所得税が増えてしまいます。逆に、社長の給料を減らせば社会保険料は下がりますが、所得が減るし、会社の利益が増えるので税金が上がってしまいます。

どちらにもメリットとデメリットがあるので、「社長の給料を決める上での明確な指針が欲しい」と感じている方も多いと思います。

また、あなたが男性で結婚している場合、「奥さんの給料」を決める場合も悩むのでは?

そこで、本映像では「社長の給料」と「奥さんの給料」を決める際に明確な判断軸となる「考え方」をわかりやすく解説しました。

1円でも多くキャッシュ(現金)を残すためには、「会社の利益・社長の給料・奥さんの給料」をどのようなバランスにするかが重要なポイントとなるのです。

この最適なバランスを知るために、「会社の利益・社長の給料・奥さんの給料」をシュミレーションできるエクセルデータをプレゼントします。このエクセルデータを活用すれば、1円でも多くのキャッシュ(現金)が残る最も理想的な給料額を発見することができます。

このノウハウ&エクセルデータを活用することで、会社の純利益を最大化できるはずです!

05 会社名義にしなくても出来る!社宅ノウハウ

一般的な「社宅制度」は、会社が借りた賃貸物件に社長や社員が住む形で行なわれます。

つまり、会社名義で借りた物件に住むことが条件となりますが、本映像では今現在既に社長が借りている家を社宅化するノウハウをわかりやすく解説します。

この節税が実現すれば、会社の節税と同時に社長の所得税の節税にもつながる可能性があります。

さらに、年金をもらう年齢になった際もこのノウハウを活用することで、年金を満額もらいつつ、手取り収入も得られるという夢のような形を実現することができます。

「社宅制度」は「旅費規程」と同様、かなり大きな節税効果があるので、是非積極的に取り組むことをおすすめします。

06 法人税を払わなくていい会社のつくり方

世の中には法人税を払わなくていい会社が存在します。医療法人や宗教法人をつくったり、何か違法なことをするわけではありません。

もちろん、一般的なビジネスでも「法人税を払わなくていい会社」をつくることはできます。

正直、このノウハウを知った時はとても驚きました。法人税を払わなくていいということは、そもそも節税をする必要さえありませんからね。

これから起業する方や2つ目以上の会社をつくる方にとっては必ず知っておくべき方法です。

ただし、今現在経営している法人を「法人税を払わなくていい会社」に変えることはできません。

(裏技として、2つ目の会社を「法人税を払わなくていい会社」でつくり、今の会社を閉鎖するやり方はありますが)

07 節税しながら簿外資産をつくる5つの方法

あなたの会社では「簿外資産」を構築していますか?

「簿外資産」とは、読んで字の如く、会社の帳簿に載っていない資産のことです。

この「簿外資産」を構築することで、会社のキャッシュフローを良くしたり、さらなる売上げアップを実現することもできるようになります。

また、「簿外資産」は必ずしもお金だけではありません。「資産を生み出す装置」という考え方を理解できれば、あなたの会社の業績は右肩上がりで上がっていくことでしょう。

…このように、会社を経営する上で「簿外資産」はかなり重要なポイントとなります。

そこで、本映像では「簿外資産」をわかりやすく解説すると共に、私たち中小企業でも実践できる「簿外資産をつくる5つの方法」を解説します。

しかも、節税をしながら「簿外資産」をつくるという一石二鳥のノウハウです。

6ヶ月間回数無制限サポート

「7つの節税」を導入するまでには様々な疑問点や不明点が生じるはずです。

「旅費規程の宿泊費や交通費はどのように決めればいいの?」「税理士さんにはどのタイミングで相談すればいい?」「今住んでいる家も社宅にできる?」など、様々な疑問点が生じるでしょう。

そのような場合は些細なことでもお気軽にメール・メッセンジャー・LINE等でご質問をください。

回数無制限で回答させていただきます。(1~2日以内に回答します)

「節税」は、税理士さんと一緒に「節税」に取り組むこともできますが、多くの税理士さんは慎重な姿勢を見せることが多いようです。

そのため、あまり節税効果が得られない状況に陥ることが少なくありません。

その点、私(米満)は全面的にあなたの会社のキャッシュ(現金)を増やすためのアドバイスを行ないます。

実際に、これまで多くの方にアドバイスを行ない、キャッシュフロー改善を実現してきました。

あなたの会社の純利益アップを実現するために、6ヶ月間しっかりとサポートいたします!

(※「6ヶ月間サポート付き」ご購入の方が対象です)

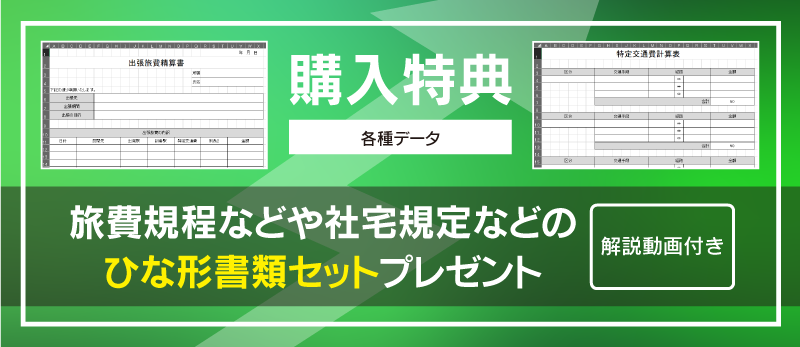

期間限定・ご購入3大特典

「旅費規程」や「社宅規定」などをスムーズに導入するためには、ひな形書類が必要となります。

弊社でも実際にこの書類を元に運用することで、スムーズに「節税」を実施することができました。

本商品をご購入いただいた方には、「節税」導入に必要なひな形書類セットをお送りいたします。

各書類の書き方をわかりやすく解説した映像もお送りしますので、解説映像を見ながら書類を作成することができます。

書類作成時にわからないことは回数無制限アドバイスサービスをご利用ください。

「でも、書類作成は難しそう…」と感じたあなた。安心してください。

書類作成はそれほど難しいものではありませんし、書類を作成することで会社のキャッシュ(現金)が増えることが実感できるので、ワクワクしてくるはずです。

是非チャレンジしてください!

領収書に貼る収入印紙の金額をご存知ですか?

以前は「3万円以上」でしたが、今は「5万円以上」に変更されています。しかし、いまだに金額改正を知らないままに3万円以上の領収書に収入印紙を貼っている方が少なくありません。

それでは「税別49,800円(税込53,784円)」の場合は収入印紙を貼る必要があるのでしょうか?

また、2つの商品を同時購入したときの合計金額が5万円の場合は?

これ以外に「エアコンはつけっぱなしにしたほうが安い?」「インターネット銀行おすすめBEST3」など、知っているようで知らない経費削減情報を網羅した経費削減BOOK・10(PDF・17ページ)をプレゼントします!

この中から2~3個のノウハウを実践するだけで、本商品の費用を回収することはそれほど難しいことではありません。

あなたは金融機関から「借り入れ」をしていますか?

「借り入れ=借金」なのでネガティブな印象を抱く方も多いと思いますが、実は「借り入れ」には多くのメリットがあります。

「借り入れ」をすることで、会社を成長させることができるのです!

さらに、「借り入れ」を返済しない方法や「借り入れ」を半減させる方法についても言及します。

あなたが会社経営をしていく上で必ず知っておいてほしい「借り入れノウハウ」をお届けします。

本商品の価格について

本商品の販売価格について説明します。

本商品は大きく2つのサービスで構成されています。

●9つの節税ノウハウ特別映像(=節税ノウハウ)

●6ヶ月間の回数無制限サポートサービス

私はこれまでに数百万円のお金をかけて「節税」を学んできました。

かなり多額のお金をかけてきましたが、ここでしっかり学ぶことによって、その後毎年300万円以上の節税に成功していることを考えれば、とても安い買い物だったと思います。

というよりむしろ、「もっと早くやっておけばよかった!」というのが本音です。

なぜなら、会社に「節税」を導入してからキャッシュ(現金)が格段に残りやすくなったから。

資金繰りの心配がほとんどなくなったので、精神的にかなり良い状態で経営をすることができるようになりました。

本商品には、私がこれまでに学んできたノウハウがほとんど全て網羅されています。

というよりむしろ、さらにグレードアップしています。

全て合計すれば数百万円以上の価値があるパッケージ商品を29,800円(税込)でご提供します。

一般的な税理士の1ヶ月分の顧問料とほぼ同じ金額である3万円弱で年間数百万円以上の節税効果が得られるのであれば、かなり費用対効果が高いのではないでしょうか。

※お申し込み時にご記入いただくメールアドレス宛に「ご購入者さま専用ページ」をお知らせしますので、なるく一般的なメールアドレスでお申し込みください。(ドコモ・au・ソフトバンクなどの携帯メールアドレスはセキュリティが強くメールが届かない場合があります)

※「ご購入者さま専用ページ」のお届けには時間がかかる場合があります。予めご了承ください。

※領収書の発行は受け付けておりません。クレジットカード明細でご確認ください。

※本商品はDVDではありません。メールで映像商品をお届けいたします。

※本商品へのご質問やご相談はこちらからお気軽にお寄せください。

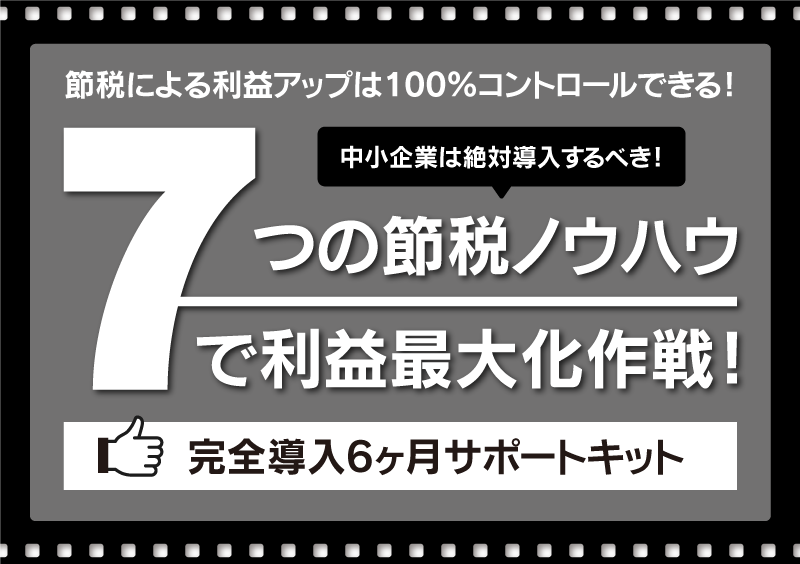

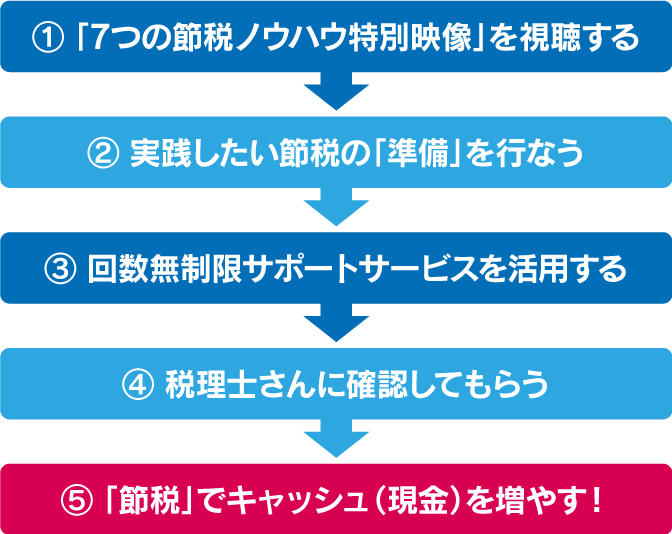

「節税」を導入する流れ(5つのステップ)

あなたの会社で「節税」を導入し、実践するまでの流れ(5つのステップ)を説明します。

①「7つの節税ノウハウ映像」を視聴する

まず最初に「7つの節税ノウハウ映像」をご視聴いただき、あなたの会社に合った節税や、導入しやすい節税を選んでください。

(いきなり多くの節税をするよりも、毎年1~2つずつ取り組んでいくほうがスムーズな運営ができますし、税理士さんからの理解も得られやすくなります)

②実践したい節税の「準備」を行なう

本商品のノウハウを元に、節税の準備をしてください。

最初から税理士さんに相談するよりも、まず最初は自分で取り組むことをおすすめします。

③回数無制限サポートサービスを活用する

「節税」の準備をする中で疑問点や不明点が生まれた場合は、回数無制限サポートサービスを活用してお問い合わせください。全力でサポートさせていただきます。

④税理士さんに確認してもらう

「節税」の準備が整ったら、顧問税理士さんに確認してもらうようにしてください。

ここでしっかりと税理士さんに理解していただき、味方につけることが重要です。

⑤「節税」でキャッシュ(現金)を増やす!

いよいよ「節税」スタートです。「節税」でキャッシュ(現金)を増やしましょう!

しっかりと「節税」を導入できれば、あとは毎月簡単な計算業務程度で運用することができます。

1~2年間運用すると節税のコツがわかってくるので、さらに書類の内容を見直したり改善することで、より多くのキャッシュ(現金)を残すことができるようになるはずです。

さいごに

世の中の中小企業経営者は「営業能力」が高い反面、「節税」には無関心(見て見ぬふり?笑)な方が少なくありません。

「節税は難しそう…」と感じている方が多いからだと思います。

以前は私も同じタイプの人間でした。しかし、そんな私がいくつかの節税ノウハウを導入し、毎年300万円以上の節税に成功しています。

その方法は決して難しいものではありません。その気になれば中学生でも理解できるレベルです。

例えば、純利益率10%の会社が100万円を売上げた場合の利益は10万円です。

100万円の売上げを上げることはそれほど簡単なことではありませんが、10万円程度の節税を行なうことはとても簡単です。

しかも、売上げはお客様の購買行動の結果なので100%コントロールすることはできませんが、節税は社長であるあなたが「やる!」と決めれば明日からでも実践することができます。

つまり、「節税」は100%コントロールすることができるということです。

経営者として売上げを上げることはとても大切なことですが、同時に節税をすることでキャッシュ(現金)を増やす努力をすることで、儲かる会社をつくることができます。

「でも、私の会社は赤字続きで節税より先に売上げアップをしなければいけません」と言う方がいますが、はっきりいってその考え方ではいつまで経ってもキャッシュ(現金)は増えません。

そうではなく、まず最初に経営者であるあなた自身が節税スキルを身につけるべきです。

「節税=守備」を安定させた上で「売上げアップ=攻め」を行なうのです。

すると、無駄な支出がなくなりますし、「節税=守備」が安定しますから「あとは稼ぐだけ!」とモチベーションが上がっていきます。スポーツでも同じですよね。「守備」が安定すれば、伸び伸びと「攻撃」することができるようになります。

このように、モチベーション高く、前向きな姿勢で「売上げアップ」に取り組むためにも、まず最初に「節税スキル」を身につけることが重要です。

さらに、モチベーションが上がっていくと新商品や新サービスへの開発意欲も上がっていきますから、さらなる売上げアップも実現しやすくなります。

本商品では、そのために必要なもの(ノウハウ+サポート)を全てパッケージ化しました。

本商品をご購入いただきましたら、まず最初に「7つの節税ノウハウ特別映像」をご視聴ください。この映像を視聴し終わった頃には、その後キャッシュ(現金)が増えることが予想できる喜びからワクワク感が高まっていることは間違いありません!

そして、実際に「節税」を行なう際、疑問点や不明点があればお気軽にお問い合わせください。

あなたの会社のキャッシュを増やすために、私(米満)が全力でサポートさせていただきます。

「節税」で賢い経営を実現しましょう!